Réglementer ou taxer : comment garantir la stabilité des banques ?

Partage

C’est LE casse-tête des organismes de régulation financière. Comment empêcher les banques de prendre trop de risques sans les dissuader de prêter ?

Il y a un an, de grandes craintes planaient sur le système financier international. En mars 2023, quatre banques régionales américaines incluant la Silicon Valley Bank faisaient faillite. Une des causes mises en avant était un assouplissement des règles pour les établissements de taille moyenne dans le but d’alléger les contraintes auxquelles ils devaient faire face. À peine mises en place, les solutions imaginées alors par les régulateurs afin de renforcer la solidité des banques américaines font déjà l’objet de critiques.

La question de leur efficacité se pose, et plus particulièrement l’exigence toujours plus importante pour les institutions bancaires de disposer d’un capital de précaution. Est-ce là la seule façon d’encadrer l’activité des banques sans entraver leur contribution à la croissance économique ? Nos travaux explorent l’usage d’autres outils.

Le capital, gage de stabilité

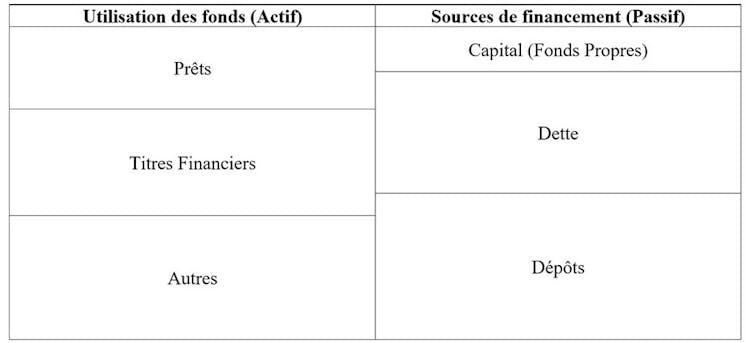

Si on devait simplifier le bilan d’une banque, celui-ci pourrait ressembler au schéma suivant :

À l’actif du bilan, on retrouve les différentes activités dans lesquelles la banque investit. De manière générale, elle peut choisir d’octroyer des prêts aux particuliers ou aux entreprises et d’investir sur les marchés financiers à travers l’achat et la vente de titres financiers tels que des actions et des obligations.

Pour financer ses investissements, une banque peut avoir recours à différentes solutions. Au passif du bilan figurent les trois principales sources de financement d’une banque : le capital, la dette et les dépôts (des particuliers et des entreprises). Si le capital représente les fonds propres appartenant à la banque (les bénéfices des années précédentes réinvestis) et à ses propriétaires/actionnaires, la dette et les dépôts sont quant à eux des fonds prêtés par d’autres investisseurs que la banque doit rembourser selon un calendrier plus ou moins déterminé. Dans le cas de la dette, on retrouve principalement les emprunts et les obligations de la banque devant être remboursés selon un calendrier et des conditions prévues au préalable. Les dépôts quant à eux regroupent les fonds mis en épargne par les particuliers et entreprises dans l’institution. Dans certains cas comme le dépôt à vue (compte courant) et certains livrets d’épargne, le remboursement peut être exigé à tout instant. C’est ce qui se passe par exemple lorsque vous payez par carte bleue ou que vous tirez du liquide.

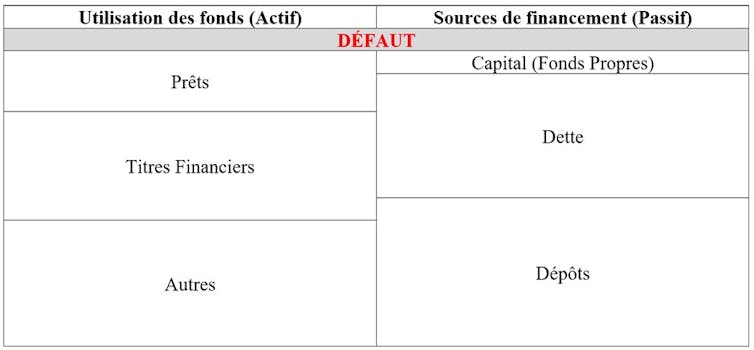

Puisqu’il n’implique aucun remboursement, le capital représente la source de financement la plus stable dans le temps. Cette caractéristique lui permet également d’absorber un choc tel que le non-remboursement d’un prêt (défaut) sur un crédit octroyé par la banque à une entreprise par exemple. Si on reprend notre schéma ci-dessus et qu’on simule un défaut sur un prêt à l’actif, la valeur totale du bilan va diminuer de sorte que le total des actifs baissera du montant du prêt non remboursé et le choc sera absorbé au passif par une baisse de capital.

Si le nombre de défauts augmente dans une certaine proportion, le capital ne pourra alors pas absorber la totalité des pertes provoquant un défaut de la banque elle-même sur sa propre dette. Dans le cas le plus extrême, une liquidation de l’institution peut intervenir et par la suite entraîner une chute de confiance générale vis-à-vis du secteur bancaire s’accompagnant d’une contagion aux autres institutions, pouvant perturber le bon fonctionnement global de l’économie.

Cette illustration montre l’importance du capital comme outil de stabilisation des banques. Il permet à ces dernières de jouer pleinement leur rôle de financeur de l’économie en répondant présentes pour investir dans les projets des particuliers et des entreprises. Il absorbe une grande partie des risques sous-jacents et contribue par la même au développement économique d’un pays. Il serait alors tentant de réglementer pour encourager les banques à recourir davantage au capital pour financer leurs activités.

Réglementer le capital : une nécessité ?

Pour que les banques puissent gérer de manière autonome les risques qu’elles prennent en octroyant des crédits (prêts), il s’agit de les inviter à puiser dans leurs propres ressources financières, le capital, sans faire appel ni à l’endettement ni à l’intervention d’une tierce partie (banque centrale, gouvernement) en cas de défaut d’un emprunteur. Quel est alors le niveau minimum de capital qu’une banque doit maintenir par rapport au risque de ses crédits ?

En 1988, le comité de Bâle introduit le ratio Cooke calculé comme le rapport entre le niveau de capital et le niveau des actifs de la banque ajusté pour le risque. Un seuil minimal est fixé à 8 % de fonds propres pour tous les établissements de crédit (Accords de Bâle I). En 2004, avec le ratio McDonough, le seuil reste à 8 % mais le calcul se précise et dissocie différents types de risque (Accords de Bâle II). L’objectif est d’inciter les banques à accroître leur vigilance et à être plus transparentes quant à la nature de leur exposition aux risques.

La chute de Lehman Brothers et la crise financière de 2008 marquent un point de rupture. Ils contribuent au développement des accords de Bâle III. Un nouveau cadre réglementaire est mis en place avec la mise en œuvre de nouvelles exigences : les banques sont contraintes à augmenter davantage leur niveau de fonds propres dits de qualité élevée, soit plus particulièrement les bénéfices non redistribués et les actions ordinaires. De plus, le nouveau cadre réglementaire étend la couverture des risques et restreint davantage l’effet de levier, c’est-à-dire l’utilisation de la dette pour financer les activités des banques.

Les deux innovations majeures de Bâle III résident dans l’introduction de deux ratios de liquidités encourageant les banques à détenir davantage de liquidités pour mieux faire face à la demande et dans le fait que les exigences en capitaux varient dans le temps. L’idée est de lisser les cycles d’offres de crédit en prêtant moins pendant les phases d’expansion économique, pour maintenir un certain niveau de provisions qui pourront être utilisées pendant les phases de récession.

Face à ces exigences réglementaires, les banques ont ainsi deux possibilités : augmenter le niveau de capital ou diminuer leur exposition au risque en prêtant moins ou en favorisant les projets moins risqués. Si la première option semble être la cible des régulateurs, l’ajustement au niveau des actifs peut dans certaines conditions être privilégié par les banques car plus facile à mettre en place, et ce au détriment de la croissance économique.

Une étude a ainsi montré que, dans le cadre de Bâle II, une hausse de 1 % des exigences en capital a contribué à réduire l’octroi de crédit de 4,5 %. Dans ces conditions, quelle pourrait être la meilleure solution pour garantir la stabilité du système bancaire sans pour autant freiner le développement économique ? Autrement dit, comment peut-on inciter les banques à détenir plus de capital tout en maintenant leur activité d’octroi de crédit ?

Une alternative, taxer la dette

Une alternative à la réglementation des capitaux des banques développées dans certains pays européens vise à diminuer le coût relatif des fonds propres par rapport à la dette, en utilisant la taxation des dettes au bilan des banques. En règle générale, emprunter des fonds par l’intermédiaire de la dette est moins coûteux que d’augmenter ses capitaux propres : les prêteurs (détenteurs de la dette) exigent en effet un rendement moins élevé que les actionnaires (détenteurs du capital) car les risques ne sont pas les mêmes. En cas de liquidation par exemple, les premiers récupéreront leur dû en priorité par rapport aux seconds.

Dans ce contexte, en 2010, le FMI a suggéré de mettre en place une taxation de la dette des banques en supplément des exigences réglementaires en capital. Cela vise à encourager les banques à diminuer leur niveau de dettes devenues plus coûteuses et donc, indirectement, de trouver d’autres sources de financement parmi lesquelles se trouve le capital.

Une étude met en avant le succès de cette initiative dans le rééquilibrage des bilans bancaires en faveur du capital ; nos travaux quant à eux démontrent que cette taxation des dettes bancaires contribue également à soutenir l’économie à travers un volume de crédits octroyés plus important.

Non seulement une hausse de la taxation des dettes entraîne une baisse de l’effet de levier en faveur d’une hausse de capital, mais encore, la banque peut élargir son champ d’action et soutenir son offre de crédit tout en respectant les exigences réglementaires fixées par le comité de Bâle. Il semblerait donc qu’une combinaison réglementation-taxation serait la plus efficace pour maintenir un système bancaire stable et un soutien financier à l’économie réelle.

Article:

Aurore Burietz, Professeur de Finance, LEM-CNRS 9221, IÉSEG School of Management; Matthieu Picault, Maître de Conférence en Economie, Université d’Orléans et Steven Ongena, Professor of banking, University of Zurich

Cet article,’Réglementer ou taxer : comment garantir la stabilité des banques ?’ est republié à partir de The Conversation sous licence Creative Commons. Lire l’article original.

Contributeur

Suggestions d'articles ou vidéos

Économie & Finance

Ce qui rend les villes vraiment vivables en 2026

24/02/2026

5 min

Économie & Finance

En bref : comment le système d’échange de quotas d’émission de l’UE transforme le marché du travail

15/01/2026

4 min

Économie & Finance

Le microcrédit, un outil financier qui peut coûter cher aux femmes

13/01/2026

4 min

Économie & Finance

Le marché du carbone européen a-t-il vraiment réduit les émissions du secteur électrique ?

22/12/2025

5 min