Les fonds ISR à la fois actionnaires et créanciers obtiennent de bons résultats

Partage

Le cumul des rôles d’actionnaire et de créancier modifie le comportement de certains fonds, notamment aux États-Unis. Les entreprises concernées obtiennent de meilleurs résultats, qu’on s’intéresse à la seule performance financière ou à la RSE.

Parmi les choix d’investissement courants pour les investisseurs institutionnels, tels que les fonds de pension ou les fonds d’investissement, figurent l’achat d’actions ordinaires de sociétés cotées ou l’achat de titres de dette. Chaque option présente ses avantages et ses inconvénients. L’investissement dans la dette d’entreprise donne droit à des paiements d’intérêts et au remboursement du capital, qui sont des obligations contractuelles. Les actionnaires, quant à eux, peuvent recevoir des dividendes, bien que l’entreprise ne soit pas tenue de les verser, ou espérer vendre leurs actions ultérieurement à un prix plus élevé.

En cas de faillite, les créanciers sont prioritaires, ce qui rend la dette moins risquée que les actions de la même entreprise. Cependant, les créanciers ne participent pas en principe aux décisions stratégiques et ne bénéficient pas des résultats exceptionnels de l’entreprise. Cette différence crée un potentiel conflit d’intérêts, les actionnaires étant tentés de prendre des risques plus élevés, transférant le risque de perte vers les créanciers.

Des positions mixtes plutôt répandues

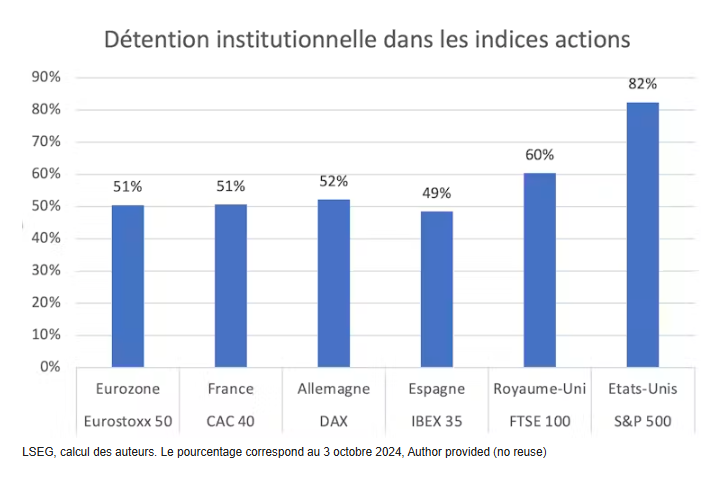

Traditionnellement, les portefeuilles des investisseurs institutionnels ont été orientés vers les actions. Comme le montre le graphique ci-dessous, les investisseurs institutionnels détiennent une part significative des actions en Europe, et encore plus aux États-Unis. Toutefois, pour profiter des avantages des deux types d’investissements, ils peuvent choisir d’investir à la fois dans les obligations et les actions émises par la même entreprise. Comme l’ont montré Keswani et al. (2021), deux familles de fonds sur cinq aux États-Unis détiennent des positions mixtes.

Une catégorie croissante d’investisseurs est celle des fonds d’investissement socialement responsables (ISR). L’ISR consiste à investir dans des entreprises qui respectent des critères environnementaux, sociaux et de gouvernance (ESG), tout en générant de la performance financière.

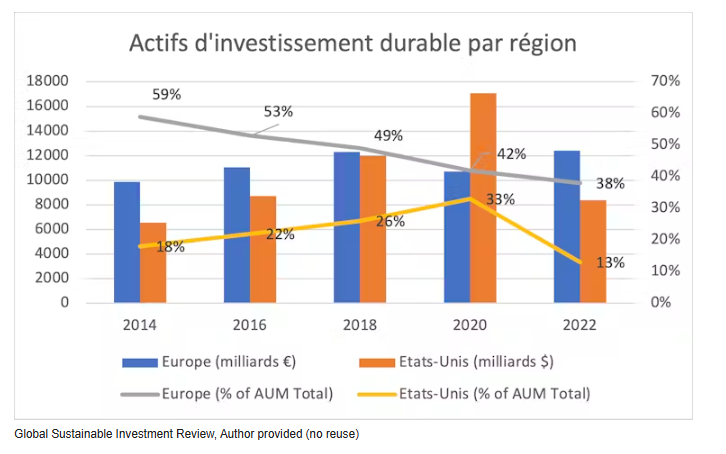

Par exemple, une entreprise qui réduit ses émissions de CO2, qui a une bonne relation avec ses employés et qui est transparente sur sa gestion agit de manière responsable et peut dans le même temps réaliser de bonnes performances financières. Ce qui contraste avec l’investissement traditionnel qui se préoccupe principalement des rendements financiers et (beaucoup) moins des aspects ESG. Avec la prise de conscience des enjeux sociaux et environnementaux, l’ISR gagne en popularité, comme le montre le graphique suivant.

NB : Plusieurs régions ont mis en œuvre des changements méthodologiques significatifs en 2020 ou 2022 en renforçant les normes d’ISR, rendant les comparaisons avec les rapports précédents difficiles. Néanmoins, les valeurs témoignent de l’importance de l’ISR.

Des stratégies diversifiées

Tous les fonds ISR ne fonctionnent pas de la même manière. À l’instar des autres investisseurs institutionnels, certains fonds n’achètent que des actions, d’autres se concentrent sur des instruments de dette, et quelques-uns combinent les deux. Par exemple, Domini, un conseiller en investissement enregistré aux États-Unis, spécialisé dans l’investissement à impact, détient à la fois des actions de Microsoft (via le Domini Impact Equity Fund) et de la dette de Microsoft (via le Domini Impact Bond Fund). Domini engage un dialogue avec des entreprises technologiques, telles que Nvidia, Microsoft et Alphabet (Google), pour aborder l’impact de l’intelligence artificielle (IA) sur les droits humains. En 2024, ces entreprises ont lancé un consortium pour requalifier les employés dont les postes sont menacés par l’IA.

Pourquoi les fonds ou les familles de fonds opteraient-ils pour des positions mixtes ? La double détention de capitaux propres et de dettes permettrait aux actionnaires d’avoir un meilleur accès aux informations. De plus, les études empiriques montrent que les positions mixtes entraînent une performance supérieure, un risque moindre et une meilleure résilience en période de crise.

Des performances supérieures

En se penchant sur les fonds d’investissement responsable, notre étude récente montre que les entreprises qui ont des fonds ISR à la fois comme actionnaire et créancier surpassent remarquablement les autres dans plusieurs domaines, notamment en matière de performances environnementales, sociales et de gouvernance (ESG), mais aussi en termes de performance financière. En d’autres termes, lorsque les fonds ISR détiennent à la fois des actions et des obligations d’une même entreprise, celles-ci semblent mieux gérer leurs impacts environnementaux et sociaux, tout en étant plus rentables et moins risquées financièrement.

Pourquoi cette surperformance pour les entreprises à détention mixte ? D’une part, l’une des raisons pourrait être liée à la pression supplémentaire qu’elles reçoivent de la part des investisseurs ISR. Lorsque des fonds ISR détiennent à la fois des actions et de la dette, ils sont plus engagés à surveiller de près la performance et la gouvernance de l’entreprise.

D’autre part, les fonds mixtes ISR ont plutôt tendance à donner la priorité à des critères de sélection combinés, en choisissant dès le départ les entreprises les plus performantes et en évitant celles qui le sont beaucoup moins.

Créancier et actionnaire : le modèle vertueux ?

En étant à la fois créanciers et actionnaires, les fonds ISR ont davantage de leviers pour influencer les pratiques durables des entreprises et améliorer leur communication, via la participation aux assemblées générales, le dépôt de résolutions d’actionnaires, l’analyse prudente et approfondie de la performance de l’entreprise, le dialogue avec les dirigeants, voire l’utilisation du (dés) investissement en matière de dettes comme outil de monitoring.

D’ailleurs, quand la même famille de fonds détient à la fois de la dette et des fonds propres dans la même entreprise, elle pourrait même avoir tendance à voter davantage en ligne avec les intérêts des créanciers lors des assemblées générales en matière de distribution de dividendes, d’émission et rachat d’actions et de rémunération des dirigeants. Ainsi, la participation mixte permettrait clairement de limiter les conflits d’agence entre actionnaires et créanciers, au bénéfice à la fois de la performance de l’entreprise en matière d’ESG et de sa rentabilité financière.

Yulia Titova, Professeur Assistant, IÉSEG School of Management et Robert Joliet, Directeur académique, IESEG School of Management, Univ. Lille, CNRS, UMR 9221 – LEM – Lille Economie Management, F-59000 Lille, France

Cet article est republié à partir de The Conversation sous licence Creative Commons. Lire l’article original.

Contributeurs

Suggestions d'articles ou vidéos

Économie & Finance

Ce qui rend les villes vraiment vivables en 2026

24/02/2026

5 min

Économie & Finance

En bref : comment le système d’échange de quotas d’émission de l’UE transforme le marché du travail

15/01/2026

4 min

Économie & Finance

Le microcrédit, un outil financier qui peut coûter cher aux femmes

13/01/2026

4 min

Économie & Finance

Le marché du carbone européen a-t-il vraiment réduit les émissions du secteur électrique ?

22/12/2025

5 min