Quel directeur financier êtes-vous ?

Partage

La profusion de dénominations autour du métier de directeur financier (directeur administratif et financier, directeur financier, chief financial officer, etc.) témoigne de la diversité et de l’évolution de cette profession au cours des dernières décennies. Autrefois décrit comme un simple « technicien » de la comptabilité, il est aujourd’hui reconnu comme le principal bras doit du directeur général et l’interlocuteur privilégié des actionnaires. Comment cette transition s’est-elle réalisée ? Qui sont et que font les directeurs financiers d’aujourd’hui ?

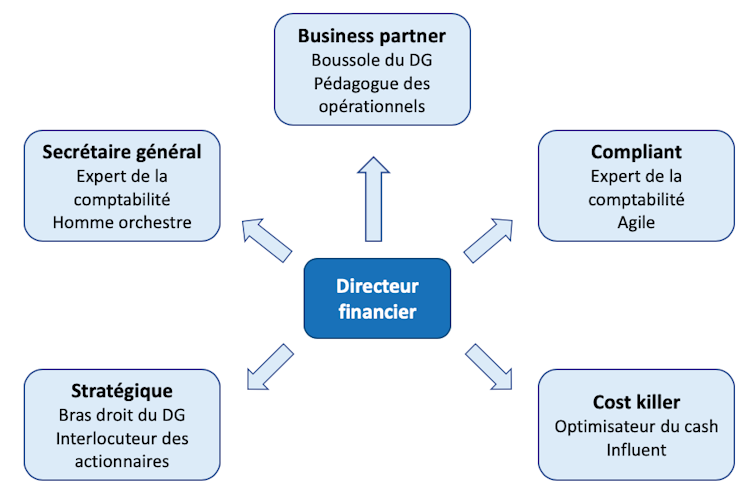

Pour répondre à ces questions, nous avons analysé plus de 1 000 curriculum vitæ de directeurs financiers et réalisé des entretiens avec près d’une cinquantaine d’entre eux. Chaque directeur financier se décrivant comme « atypique », nous avons pu éclairer cette diversité en démontrant qu’il existe aujourd’hui non pas un mais cinq profils types de directeur financier. Cet article présent succinctement l’évolution de cette profession et les cinq profils de directeurs financiers apparus au fil des années et identifiés au cours de nos travaux de recherches : secrétaire général, business partner, compliant, cost killer et stratégique.

Notre étude remonte jusqu’au début des années 1980, à une époque où le directeur financier, plus communément dénommé secrétaire général, avait un rôle d’expert de la comptabilité consistant à produire et à garantir l’exactitude des états financiers. Homme-orchestre, ses prérogatives pouvaient parfois s’étendre aux fonctions administratives, fiscales et juridiques ; faisant alors de lui un « directeur administratif et financier ». Loin de la stratégie, ce profil de directeur financier, apprécié pour sa discrétion et son impartialité, produisait les états financiers qui étaient ensuite analysés par le directeur général.

Repositionnement dans l’entreprise

Au cours des années 1990, alors que les entreprises ne se concentrent plus uniquement sur leur expansion mais cherchent davantage à maximiser leurs résultats, le secrétaire général évolue vers un rôle de business partner. En devenant le principal responsable de l’optimisation des coûts, le business partner ne se concentre plus uniquement sur l’établissement des états financiers mais produit également des analyses prévisionnelles qui viennent éclairer les décisions du directeur général. Cette évolution du rôle du directeur financier nécessite le développement de nouvelles compétences en contrôle de gestion venant s’ajouter à l’expertise comptable.

Par ailleurs, elle se traduit également par un nouveau positionnement au sein de l’organisation. Alors que le secrétaire général travaillait le plus souvent en autonomie, le business partner est positionné au plus près des acteurs opérationnels pour les guider au quotidien dans leur consommation de ressources. Boussole du directeur général et pédagogue auprès des opérationnels, le business partner occupe ainsi une position transversale au cœur de l’organisation.

Les années 2000 sont marquées par différents scandales financiers (Enron, Parmalat, etc.) et par l’émergence des nouvelles technologies de l’information et de la communication (NTIC). Ces deux phénomènes favorisent l’évolution de la réglementation comptable et financière (SOX, IFRS, etc.) et accompagnent le déploiement des progiciels de gestion. La profusion et la complexification des normes auxquelles les entreprises doivent se conformer et l’émergence de ces progiciels entraînent une segmentation du rôle des directeurs financiers, en particulier dans les grandes entreprises internationales. En effet, on observe une division des fonctions comptabilité et contrôle de gestion précédemment toutes deux chapeautées par le business partner. Dans les grandes entreprises, on identifie alors l’émergence de directeurs financiers spécialisés dans la production des états financiers conformes aux nouvelles réglementations et agiles avec les NTIC : les directeurs financiers compliant.

Enfin, les années 2010, marquées par les répercussions de la crise financière de 2007, ont favorisé la financiarisation des entreprises qui se manifeste par l’adoption d’une nouvelle doctrine : celle de la maximisation de la valeur actionnariale. La financiarisation a fortement influencé l’évolution du rôle du directeur financier en faisant de lui un acteur des plus influent de l’organisation aux côtés du directeur général. Cependant, cette évolution ne s’est pas faite de manière universelle mais a favorisé l’émergence de deux nouveaux profils de directeur financier : le cost killer et le stratégique.

Le directeur financier cost killer, qui ne cherche plus seulement à maximiser les résultats mais plutôt à réduire les coûts pour maximiser la trésorerie, traque les postes consommateurs de ressources pour satisfaire les exigences des actionnaires. À l’instar du business partner, le cost killer occupe une position transversale entre les acteurs opérationnels et les dirigeants. Toutefois, le gain de légitimité acquis grâce à la financiarisation peut le mettre dans une position inconfortable auprès des opérationnels. En effet, ces derniers ne le voient plus forcément comme celui qui les guide dans leur consommation de ressources, mais plutôt comme celui qui pourrait compromettre la stabilité de leur position en y voyant une potentielle économie de coûts.

Jusqu’au sommet de l’entreprise

Enfin, la financiarisation a favorisé l’émergence d’un profil de directeur financier situé à l’interface entre l’entreprise et les actionnaires, le directeur financier stratégique. Principal bras droit du directeur général et interlocuteur privilégié des actionnaires, ce profil de directeur financier participe à l’élaboration et au déploiement de la stratégie en apportant à l’entreprise les ressources financières nécessaires à son développement. Néanmoins, pour accéder à cette position, le directeur financier doit développer de nouvelles compétences en finance de marché pour être légitime aux yeux des actionnaires. Lien entre l’interne et l’externe, le directeur financier stratégique représente les intérêts de l’entreprise auprès des actionnaires et veille à ce que leurs exigences soient comprises et acceptées par les acteurs organisationnels.

Ainsi, nous avons observé que le profil de directeur financier a évolué en se segmentant au cours des 40 dernières années. Aujourd’hui il n’existe pas un mais cinq profils de directeur financier. En effet, ce n’est pas parce qu’un profil est apparu dans les années 1990 qu’il n’est plus valable aujourd’hui. En fonction de l’entreprise au sein de laquelle le directeur financier travaille, de sa taille, de son actionnariat, etc., un même directeur financier peut avoir différentes missions et responsabilités. Être directeur financier ne signifie pas la même chose partout. Par ailleurs, en développant de nouvelles compétences, un directeur financier peut enrichir le spectre de ses fonctions et être propulsé au sommet de l’organisation sans changer d’entreprise.

Marie Redon, IÉSEG School of Management.

Cet article est republié à partir de The Conversation sous licence Creative Commons. Lire l’article original.